Vào một buổi sáng lạnh giá “Betwixmas” tháng 12, không khí quanh Bitcoin vừa quen thuộc vừa lạ lẫm.

Quen thuộc, vì câu chuyện vẫn dao động giữa hưng phấn và lo âu. Lạ lẫm, vì nhóm người theo dõi biểu đồ giờ đã khác xưa.

Một số vẫn là các “cựu binh” trải qua các đỉnh 2017 và 2021; một số mới tham gia, tiếp xúc Bitcoin qua tài khoản môi giới hoặc mã ETF, những nhà đầu tư chưa bao giờ phải học về seed phrase.

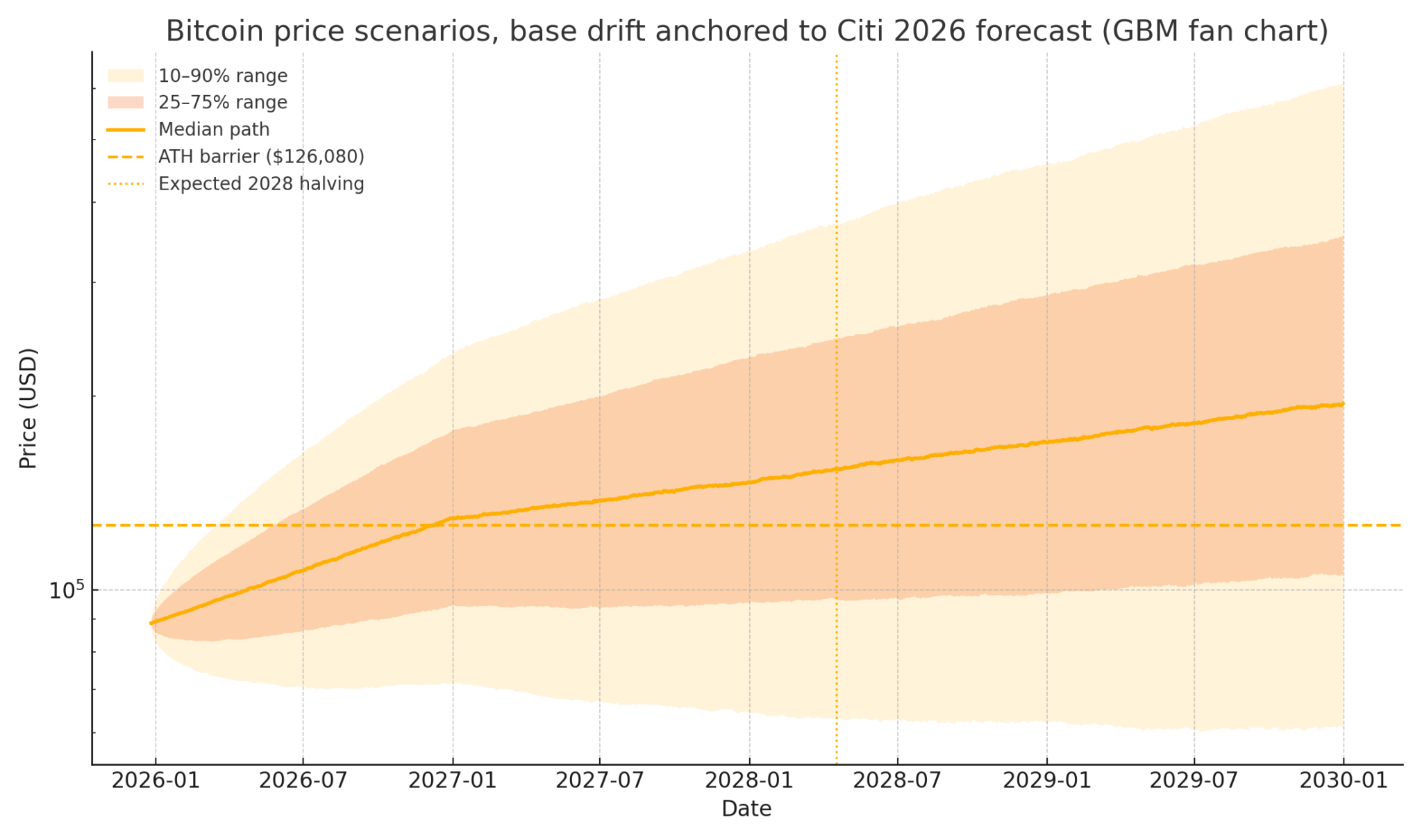

Hiện Bitcoin giao dịch quanh mức 88.000 USD. Con số này vài năm trước nghe thật phi lý, và nếu nhìn từ xa, vẫn vậy. Nhưng so với đỉnh gần 126.000 USD vài tuần trước và cú sụt tiếp theo, mức giá này lại tạo cảm giác hạ nhiệt.

Cú giảm phần nào chịu ảnh hưởng từ lợi suất trái phiếu tăng, thuế quan và dòng vốn rút khỏi ETF, nhắc nhở rằng Bitcoin giờ đã hít cùng bầu không khí với các thị trường rủi ro toàn cầu.

Điều này dẫn tới vấn đề quan trọng cho năm 2026: nếu Bitcoin tạo đỉnh mới trong năm tới, sau khi đã lập đỉnh 2025, nhịp cảm xúc mà thị trường dựa vào sẽ thay đổi.

Các trader gọi đó là chu kỳ bốn năm: halving xuất hiện, nguồn cung giảm, thị trường tăng giá, rồi “say xỉn” sau đỉnh. Mỗi người có phiên bản riêng, nhưng mô hình thời gian này gần như là một metronome.

Một đỉnh mới năm 2026 sẽ không chỉ là nến xanh đơn thuần. Nó báo hiệu metronome cũ đang mất nhịp, và một yếu tố khác đang tạo “nhịp mới”.

Chu kỳ cũ và bài kiểm tra 2026

Ý tưởng “chu kỳ bốn năm” dựa trên cơ sở đơn giản: mỗi lần halving giảm nguồn cung mới, thị trường thắt chặt, giá tăng, sau đó chu kỳ cạn kiệt và một đợt giảm sâu “dọn sạch” đòn bẩy và dư thừa.

Các đỉnh nổi bật lịch sử thường xuất hiện khoảng 1–1,5 năm sau halving. Trong kịch bản cổ điển, halving là ngòi lửa, đợt tăng là lửa cháy, và năm thứ hai là lúc lửa tàn.

Sự khác biệt năm 2026 nằm ở vị trí “sai” trên lịch: halving gần nhất là 2024; thị trường đã lập đỉnh trước halving, nhiều người bất ngờ, rồi tiếp tục tăng năm 2025. Nếu 2026 Bitcoin lập đỉnh ý nghĩa nữa, chu kỳ bốn năm gọn gàng sẽ trở nên dài hơn, với các đợt điều chỉnh xen kẽ.

Điều này ảnh hưởng tới mọi người tham gia: nhà đầu tư lẻ đo thời gian bằng bull market, nhà sáng lập canh quỹ, thợ đào sống chết với biên lợi nhuận, và các tổ chức phải giải thích mức độ phơi nhiễm trong báo cáo quý.

Mức tăng cần thiết và con số thực tế

Để lập đỉnh mới, Bitcoin phải vượt mốc 126.000 USD. Từ 89.000 USD hiện tại, tức cần tăng khoảng 42%.

Với tiêu chuẩn của Bitcoin, đây không phải “moonshot” nhưng cũng không dễ dàng. Tính trung bình, thị trường cần khoảng 3% mỗi tháng để đạt mốc này cuối 2026, hoặc gần 6% mỗi tháng nếu muốn đạt giữa năm.

Ba yếu tố chính quyết định khả năng này: lãi suất, dòng vốn, và quyền tiếp cận.

-

Lãi suất: khi lợi suất thực tăng, tài sản không sinh lãi phải cạnh tranh để thu hút vốn.

-

Dòng vốn: ETF và ETP cho phép mua bán Bitcoin khối lượng lớn mà không qua sàn crypto, nên một tuần “risk-off” của tổ chức cũng đủ ảnh hưởng.

-

Quyền tiếp cận: nhu cầu mới đến từ phân phối, nền tảng, khung tuân thủ, và việc Bitcoin chỉ cần một cú click để mua.

Cung – cầu thực tế

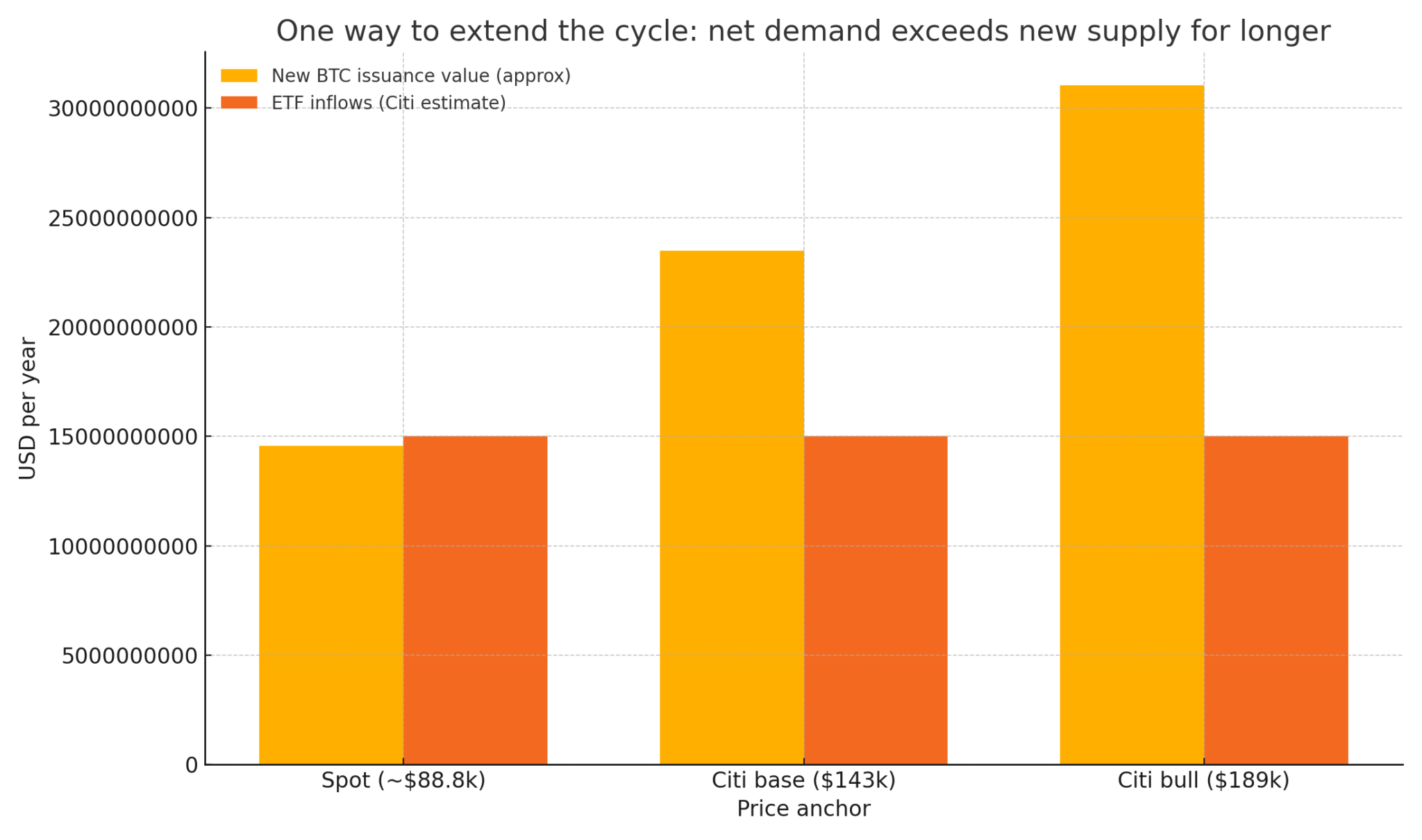

Sau halving 2024, mạng lưới tạo khoảng 450 BTC/ngày, tương đương 40 triệu USD mỗi ngày, khoảng 15 tỷ USD/năm.

Nếu thị trường muốn giá cao hơn, phải có người hấp thụ nguồn cung này, và sự hấp thụ phải đủ lâu để có ý nghĩa. Đây là lúc các ETF trở thành nhân tố trung tâm trong thảo luận 2026. Citi dự báo giá Bitcoin 2026 có thể đạt 143.000 USD, dựa trên kỳ vọng dòng vốn ETF khoảng 15 tỷ USD – tương đương giá trị nguồn cung mới hằng năm.

Lãi suất ổn định và quyền tiếp cận là chìa khóa

Nhà đầu tư từng nghi ngờ Bitcoin giờ mua gián tiếp qua ETF, không cần quan tâm chu kỳ halving mà chỉ để ý chi phí cơ hội và lợi suất danh mục.

Để lập đỉnh 2026, một trong hai điều phải xảy ra:

-

Lợi suất thực ngừng tăng và giảm, khiến tài sản không sinh lãi dễ sở hữu hơn.

-

Nhu cầu Bitcoin đủ mạnh để chống lại lợi suất cao.

Quyền tiếp cận – yếu tố “im lặng”

Mua Bitcoin giờ dễ dàng hơn nhờ ETF. Bước tiếp theo là các nền tảng môi giới và ngân hàng đưa trading crypto vào hệ thống quen thuộc, mở rộng số lượng nhà đầu tư tiềm năng mà không cần họ tạo tài khoản crypto.

Điều này làm thay đổi cấu trúc nhu cầu: dòng tiền chậm, ổn định, có thể kéo dài xu hướng thay vì tạo “bong bóng” ngắn hạn.

Mô hình khả năng

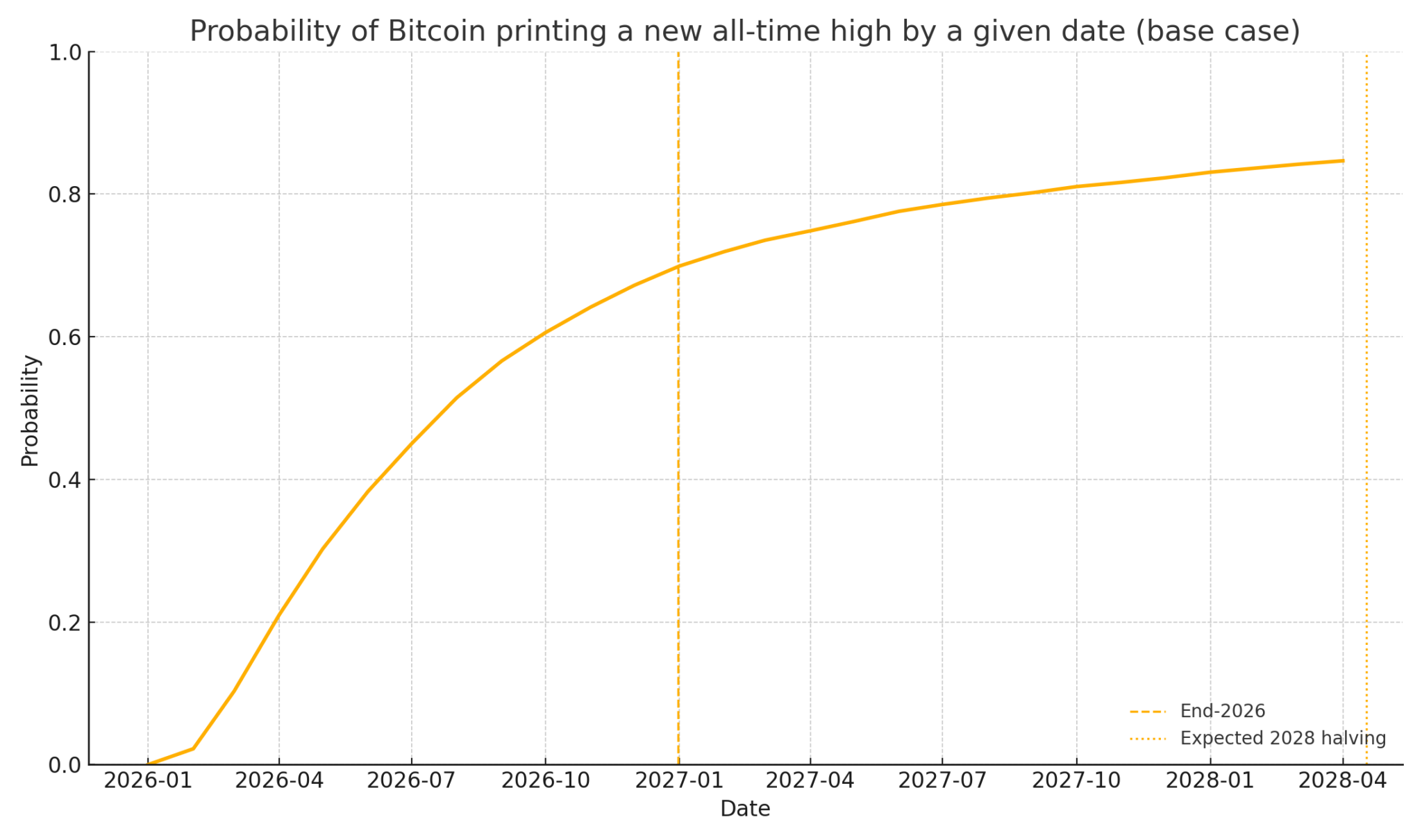

Dựa vào giá 88.000 USD, đỉnh 126.000 USD, và biến động 41%, mô phỏng xác suất cho thấy Bitcoin có khoảng 70% khả năng đạt đỉnh mới trong 2026.

Điều này không cần con đường tăng giá hoàn hảo, chỉ cần xu hướng tích cực đủ lớn để biến dao động ngẫu nhiên thành lợi thế.

Nếu dòng ETF duy trì đủ lâu, tác động có thể lớn hơn cả lịch halving vì chúng vượt nguồn cung mới theo giá trị USD.

Điều kiện để phá vỡ chu kỳ

-

Dòng tiền hỗ trợ: net inflow duy trì đủ lâu qua ETF và ETP, bù nguồn cung mới và thu hút vốn bị “đóng băng”.

-

Bối cảnh vĩ mô thuận lợi: lãi suất thực ổn định hoặc giảm, thị trường ưa rủi ro trở lại.

-

Quyền tiếp cận mở rộng: nền tảng môi giới, ngân hàng mở rộng đối tượng mua.

-

Khung pháp lý rõ ràng: Mỹ với stablecoin, châu Âu với MiCA giúp crypto vận hành trong khuôn khổ minh bạch.

-

Câu chuyện khan hiếm của Bitcoin có thêm cột mốc mới. Việc tiến gần mốc 20 triệu BTC được khai thác trở thành dấu mốc tâm lý cho một thị trường luôn tìm kiếm biểu tượng. Ở các chu kỳ trước, ngày halving là biểu tượng chính. Trong một chu kỳ trưởng thành hơn, các cột mốc có thể chồng lên nhau, và câu chuyện trở thành một hành trình dài thay vì một sự kiện đơn lẻ trên lịch.

Khi các yếu tố này kết hợp, đỉnh mới 2026 không còn là sự kiện may rủi, mà là sự mở rộng của chuyển đổi cấu trúc đã bắt đầu khi thị trường chuyển nhu cầu sang các kênh tài chính truyền thống.

Điều gì có thể xảy ra khi tiến gần halving 2028

Nếu Bitcoin thực sự bứt phá thêm một lần nữa vào năm 2026, giai đoạn tiếp theo sẽ trở nên đáng chú ý hơn nhiều.

Trong kịch bản chu kỳ cũ, năm 2027 thường là lúc thị trường “xì hơi”, giá suy yếu kéo dài và mọi người chờ halving tiếp theo như một bình minh đã được hẹn trước.

Việc phá vỡ chu kỳ sẽ làm thay đổi nhịp cảm xúc đó.

Bối cảnh cũng thay đổi theo. Các đợt điều chỉnh không còn là dấu chấm hết cho một kỷ nguyên, mà trở thành thứ phải được quản lý bên trong một xu hướng lớn hơn.

Một kỳ vọng hợp lý, nếu Bitcoin lập được đỉnh mới đủ ý nghĩa trong năm 2026, là năm 2027 sẽ chuyển thành giai đoạn tích lũy thay vì một cú “reset” toàn diện. Biến động có thể thu hẹp khi cơ cấu người mua ngày càng mang tính tổ chức, và thị trường bắt đầu vận hành giống một tài sản vĩ mô có các chất xúc tác riêng của crypto, thay vì một sòng bạc độc lập.

Khi đó, halving năm 2028 sẽ bớt đi tính chất cú sốc, và giống một sự kiện mang tính “ủy ban” hơn – một mốc thời gian mà các nhà phân bổ tài sản có thể lên kế hoạch từ trước. Câu chuyện xoay quanh việc nguồn cung tiếp tục siết chặt dần, trong khi quyền tiếp cận thị trường ngày càng mở rộng.

Một thị trường như vậy vẫn có thể tăng mạnh sau halving, và cũng vẫn có thể bán tháo dữ dội. Điểm khác biệt là động lực không còn chỉ đến từ nghi thức của chu kỳ, mà từ sự tương tác giữa thanh khoản, dòng vốn và khẩu vị rủi ro.

Vương Tiễn